L’utilizzo della BDCR Assilea per la valutazione di rischio degli affidamenti bancari delle imprese in Unicredit

Le analisi propedeutiche per l’integrazione dei dati di BDCR Assilea nel modello di Rating per il segmento Corporate, mostrano risultati interessanti sul grado di contribuzione che i dati di BDCR Assilea possono apportare

Luciano Bruccola, Conectens – Emanuele Giovannini, Unicredit

Pubblicato su La lettera di Assilea numero 5 anno 2013

L’adozione dei modelli IRBA da parte di Unicredit come scelta strategica ed operativa

Il gruppo UniCredit utilizza i metodi avanzati per la determinazione del requisito patrimoniale sui rischi di credito e sui rischi operativi sin dal 2008 su autorizzazione di Banca d‟Italia. Con specifico riferimento al rischio di credito e ai portafogli creditizi – Imprese ed Esposizioni al dettaglio – delle banche italiane, il Gruppo è attualmente autorizzato ad utilizzare le stime interne dei parametri PD, LGD, mentre invece sono attualmente in uso i parametri di EAD regolamentare.

Tutti i sistemi di rating interno adottati dal Gruppo rappresentano una componente fondamentale nelle diverse fasi del processo creditizio:

- in concessione/riesame il rating, assegnato prima della delibera, viene reso disponibile nell‟ambito del processo di erogazione, integrato, in maniera sostanziale, nella valutazione e commentato nella proposta creditizia;

- in fase di monitoraggio i rating supportano l’individuazione dei primi sintomi di possibile deterioramento della qualità creditizia del cliente, consentendo pertanto di intervenire nella fase antecedente all‟effettivo stato di default (quando cioè esiste ancora la possibilità di recupero della creditoria). Le azioni si focalizzano principalmente sul controllo andamentale dell’esposizione, fino a giungere, laddove necessario, al totale disimpegno nei confronti del cliente ovvero alla richiesta di garanzie aggiuntive, nei limiti consentiti dalla normativa;

- in fase di recupero crediti i rating supportano la valutazione della strategia da adottarè finalizzata alla determinazione del piano di recupero, delle previsioni di perdita, e di tutte le altre grandezze rilevanti al fine del calcolo del Valore Attuale Netto.Tale valutazione è svolta in un’ottica di LGD stimata, che è anche la base per determinare il prezzo da assegnare ai crediti non-performing da trasferire ad UniCredit Credit Management Bank.

Inoltre i sistemi di rating ricoprono un ruolo fondamentale nell’insieme dei processi decisionali e di governance del rischio di credito: nelle politiche di accantonamento, nella gestione ed allocazione del capitale, nella pianificazione strategica ed ovviamente nella reportistica direzionale.

I parametri stimati e le fonti dati utilizzate

Per il mondo delle imprese in Italia i sistemi sviluppati sono il Rating Integrato Corporate, il Rating Integrato Small Business, i modelli di LGD e recentemente sono stati sviluppati i modelli EAD.

Il sistema di Rating Integrato Corporate (RIC) Italia fornisce il rating delle controparti imprese di UniCredit S.p.A. aventi un fatturato (o total assets laddove il fatturato non è informativo) da 5 a 250 milioni di euro ed è operativo da novembre 2011. La struttura del modello di rating RIC3 si compone di tre moduli elementari, di cui due di natura quantitativa e uno qualitativo:

• modulo economico-finanziario, che considera le informazioni di bilancio presenti negli archivi del Sistema Centrale;

• modulo andamentale, che, considerando esclusivamente i dati andamentali di fonte esterna ricavabili sia dai flussi di primo invio che dai flussi di ritorno di Centrale Rischi, permette il monitoraggio del comportamento della controparte sia nei confronti del Gruppo che del sistema bancario nel suo complesso;

• modulo qualitativo, che considera le risposte alle domande del questionario qualitativo compilato in fase di affidamento. A differenza di quanto avveniva nelle precedenti versioni del modello, la componente qualitativa è stata complessivamente sviluppata tramite approccio statistico.

Il modello Rating Integrato Small Business (RISB) fornisce il rating delle controparti imprese di UniCredit S.p.A. aventi un fatturato (o total assets laddove il fatturato non è informativo) fino a 5 milioni di euro. Il modello è stato strutturato in modo da ottimizzare l’aggregazione delle diverse fonti informative, sia interne (qualitative, finanziarie, anagrafiche ed andamentali) sia esterne (il flusso di Centrale dei Rischi Banca di Italia e le centrali rischi private), differenziando tra erogazione a nuovi clienti o a clienti già esistenti e sulla base di una segmentazione del portafoglio Imprese che riflette la dimensione e l’anzianità dell’azienda sul mercato. I moduli sottostanti il modello sono i seguenti: modulo anagrafico; modulo andamentale esterno; modulo finanziario; moduli Credit Bureau; modulo qualitativo; modulo andamentale interno.

I modelli di LGD, per i portafogli Corporate e Small Business italiani sono stati sviluppati secondo un approccio comune di tipo workout LGD. In particolare, il tasso di perdita viene calcolato considerando i flussi di cassa relativi ai diversi rapporti osservati dal loro ingresso a default fino al termine del processo di recupero. Per quanto attiene alla stima, sono stati definiti specifici moduli per ciascuna fase del default (incaglio, sofferenza e past due), adottando stime regressive nel caso dei blocchi sofferenze ed incagli e medie storiche per la variazione dell’esposizione in fase di past due. I modelli sviluppati mediante approccio regressivo prevedono l’impiego sia di variabili di tipo anagrafico che inerenti le caratteristiche dei rapporti; inoltre, assumono particolare rilevanza le garanzie a copertura delle esposizioni. In generale viene calcolata una Loss Given Default a livello di rapporto, in funzione della presenza/assenza delle garanzie.

Nel corso del 2012 i sistemi RIC, RISB, LGD imprese sono stati ricalibrati con l‟obiettivo di recepire la modifica introdotta nella normativa vigente in materia di segnalazioni in merito al termine temporale necessario per la determinazione dei past due – utilizzando dunque una definizione di sconfino a 90 giorni – e di estendere la serie storica ai dati di default più recenti. In coerenza con il piano di estensione progressiva delle metodologie IRB per il rischio di credito, il Gruppo ha provveduto allo sviluppo dei modelli per la stima della Exposure At Default (EAD) per i sistemi autorizzati in Italia “Rating Integrato Corporate (RIC)” e “Rating Integrato Small Business (RISB)”, presentando richiesta di autorizzazione per il loro utilizzo a Banca d‟Italia a dicembre 2012.

La scelta di utilizzare la BDCR Assilea

La funzione Risk Management della banca ha avuto modo di apprezzare il contributo informativo dei dati BDCR Assilea nella valutazione del merito creditizio di controparte in occasione della realizzazione del sistema di rating integrato per Unicredit Leasing – avvenuta nel corso del 2012. In questo contesto ha giocato un ruolo di primaria importanza l’utilizzo, assieme alle altre informazioni generalmente considerate nella stima della PD per il singolo prenditore (bilanci, informazioni Centrale Rischi, informazioni comportamentali interne), anche del flusso di ritorno della BDCR Assilea.

L’integrazione delle informazioni di BDCR Assilea nel calcolo della PD complessiva a livello di singolo cliente, ha consentito di aumentare la capacità di stima dei modelli attraverso il contributo di una fonte informativa rilevante e completa sul comportamento di rimborso per i finanziamenti leasing.

In questa ottica la Banca ha iniziato un percorso di utilizzo ed integrazione nei modelli dei dati di BDCR Assilea ai fini della valutazione del merito creditizio di controparte per tutte le diverse tipologie di finanziamento alle imprese, secondo il principio sancito nel testo di Banca d’Italia che recepisce l’accordo sul capitale per il quale il rating rappresenta la valutazione della capacità di un soggetto affidato o da affidare di onorare le obbligazioni contrattuali, effettuata sulla base di tutte le informazioni ragionevolmente accessibili di natura sia quantitativa sia qualitativa.

Contenuti, copertura e rilevanza delle informazioni della BDCR Assilea

La BDCR Assilea è un Sistema di Informazioni Creditizie (SIC) o più comunemente una Centrale Rischi Bancaria per la valutazione del rischio di credito che raccoglie dati negativi e positivi riferiti ai contratti Leasing. La copertura del mercato di riferimento, il dettaglio e l’ampiezza dei dati che la costituisce e soprattutto la certezza dei dati censiti, ne fanno un patrimonio importante per la comprensione e la valutazione delle dinamiche del mercato del Leasing in Italia.

La BDCR Assilea nella sua prima costituzione avvenuta nel corso del 1989 ha rapidamente raggiunto il contributo di un numero rilevante di Associate tale da garantire da subito una copertura superiore al 70% del mercato; attualmente è superiore al 95% ed è un dato stabile, anche se la numerosità e composizione delle Associate partecipanti è variata spesso a causa nelle importanti vicende societarie e della congiuntura, senza mai compromettere comunque, la significatività della BDCR e la corretta rappresentazione della consistenza e dello stato dei contratti in capo ai clienti.

L’entrata in produzione della BDCR 2.0 – nel 2010 – ha comportato un allargamento sensibile della base dati determinata principalmente da due fattori: l’allungamento di conservazione dei dati, portato al massimo permesso dal Codice di Deontologia; il censimento dei garanti e delle garanzie. In funzione di ciò non parliamo più di Clienti censiti in BDCR, ma di soggetti censiti.

Assilea persegue l’obiettivo di migliorare continuamente la qualità della Banca Dati ai fini della valutazione del profilo di rischio creditizio, attraverso iniziative volte ad arricchire la capacità informativa sull’insieme dei tre aspetti rilevanti di un contratto leasing: la controparte, il fornitore ed il bene. Attualmente partecipano alla BDCR 77 società di leasing con copertura del mercato leasing – come detto – superiore al 95%. Alla fine del 2012 i numeri della BDCR erano i seguenti: più di 1.000.000 Soggetti censiti Clienti e Garanti; 2.000.000 circa contratti di leasing (di cui 1.200.000 circa attivi); 350.000 circa garanzie censite; 1.200.000 beni censiti e circa 50.000 fornitori.

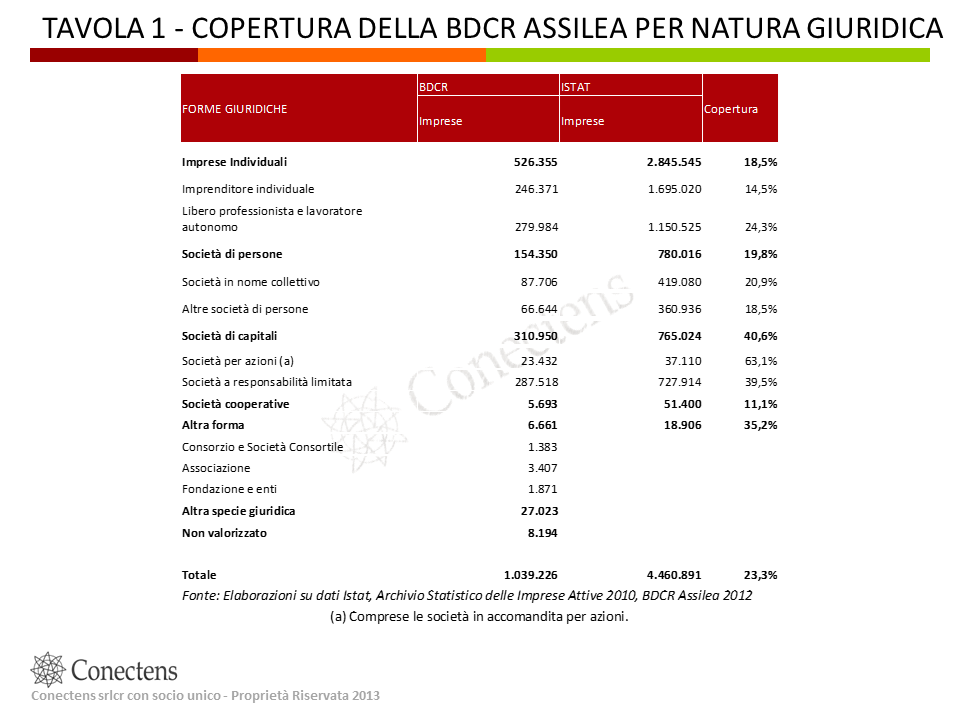

Se compariamo i numeri gestiti dalla BDCR Assilea e la consistenza complessiva delle imprese in Italia, possiamo dire che le imprese che ricorrono al leasing in Italia sono più del 23% (vedi Tavola 1 seguente) con un maggior ricorso da parte delle società di capitali (il 41% circa) ed in particolare delle società per azioni (più del 61%).

D’altro canto, questi numeri misurano anche la capacità di trovare informazioni sul ricorso al leasing e sul relativo comportamento di rimborso delle imprese quando si interroga la BDCR. Possiamo stimare l’hit rate complessivo, ovvero la misura della probabilità di trovare dati sulla BDCR riferiti alla società che si vuole analizzare, nell’intorno del 25%, mentre sale al 40% per le società di capitali, ed al 60% per le SpA. Comunque, tenendo conto della pressoché totale copertura del mercato leasing da parte della BDCR, anche il caso di no-hit rappresenta un’informazione utile in quanto rivela che la società in questione non fa ricorso al leasing.

Infine da ultimo è comunque da sottolineare la profondità verticale delle informazioni raccolte ed accessibili in BDCR che ha l’esigenza di rappresentare tutte le caratteristiche dell’operatività leasing al fine di dare una informazione di ritorno completa alle associate. Solo a titolo di esempio, con riferimento ai contratti in decorrenza o in esazione (contratti per i quali è in atto la maturazione dei canoni periodici), per ciascun contratto viene reso disponibile: la data di stipula, la data di messa in decorrenza, la data di scadenza del contratto, il tipo di bene oggetto del leasing, il costo di acquisto del bene, l’importo versato alla stipula, i soggetti cointestatari e/o garanti sul singolo contratto e importo della garanzia prestata, l’importo dei canoni periodici futuri suddivisi per semestre per i primi due anni, l’importo annuale dal terzo al quinto anno, l’importo complessivo residuo a partire dalla sesta annualità, il valore attuale e l’importo dell’opzione finale di acquisto. Informazioni che, opportunamente valorizzate, possono consentire di sfruttare appieno il contenuto della banca dati di Assilea.

L’impatto dell’utilizzo della BDCR Assilea per la valutazione di rischio degli affidamenti bancari per il segmento Corporate – Risultati dell’esercizio

Unicredit sta conducendo le analisi propedeutiche per l’integrazione dei dati di BDCR Assilea nel modello di Rating per il segmento Corporate (RIC). Le prime indagini condotte sul portafoglio al 31 12 2010 e al 31 12 2011 con performance osservate nel corso del 2012, di seguito brevemente descritte, mostrano risultati interessanti sul grado di contribuzione che i dati di BDCR Assilea possono apportare.

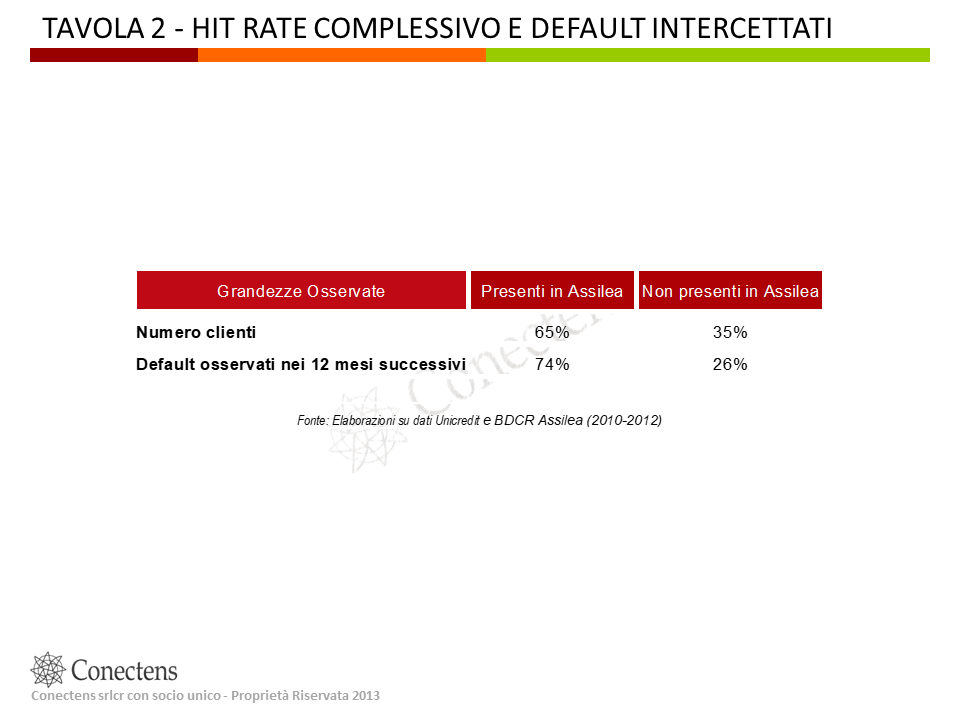

In prima istanza dalla tavola 2 di seguito evince come il 65% del portafoglio corporate di Unicredit sia presente nella BDCR Assilea – quindi con contratti leasing dei diversi operatori – e questo dato è in linea con le considerazioni di carattere generale di copertura espresse nella tavola 1 precedente, tenendo presente che in questo contesto si fa riferimento al comparto alto delle imprese.

L’altro importante elemento che emerge è che considerando la performance nei 12 mesi successivi e in particolare i default osservati, ben il 74% delle aziende interessate risulta censito in BDCR. L’elemento è importante e merita almeno due considerazioni: (1) il fatto che 3 su 4 delle aziende andate in default abbiano un riscontro in BDCR conferma l’importanza di accesso a questi dati per una corretta valutazione della esposizione complessiva delle aziende; (2) la migliore performance osservata delle aziende con assenza di contratti leasing è anche legata al fatto che, si è avuto la possibilità di tenere sotto controllo la esposizione creditizia complessiva – proprio in assenza di finanziamenti leasing.

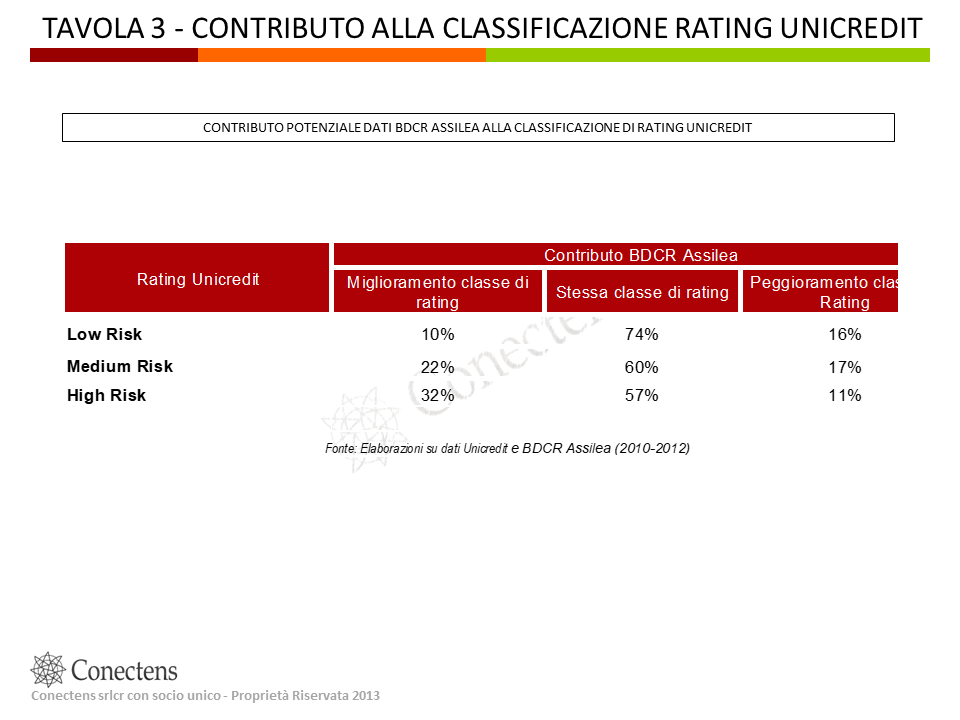

Soffermandoci sui casi in cui c’è sovrapposizione del portafoglio con la BDCR Assilea, è importante evidenziare quale tipo di contribuzione i dati di BDCR possono apportare alla classificazione di Rating di Unicredit. Nella tavola 3 seguente il portafoglio corporate di Unicredit viene classificato in 3 classi di livello superiore di Rating: Low Risk, Medium Risk, High Risk. Per ciascuna classe è stato poi stimato il contributo potenziale che i dati di BDCR possono apportare alla classificazione di Rating nel senso di un potenziale miglioramento ovvero di un potenziale peggioramento della classe di appartenenza.

Dall’analisi risulta quindi che il 10% dei clienti classificati in Low Risk beneficerebbero potenzialmente di una classificazione migliorativa, lo stesso per il 22% dei clienti classificati in Medium Risk. D’altro canto si osserva che il 17% dei clienti classificati in Medium Risk vedrebbero un potenziale peggioramento della classificazione, lo stesso per l’11% dei clienti già classificati High Risk.

Il contributo dei dati di BDCR è quindi non solo in senso negativo ma apporta elementi utili anche nel senso di una valutazione al rialzo del profilo di rischio. Prima di commentare i possibili impatti provenienti da queste analisi è utile integrare un elemento aggiuntivo. L’analisi di performance – in particolare i default – accoppiata con l’analisi precedente rivela come le stime di PD possano essere riviste, verso l’alto o verso il basso, grazie al contributo della fonte dati supplementare.

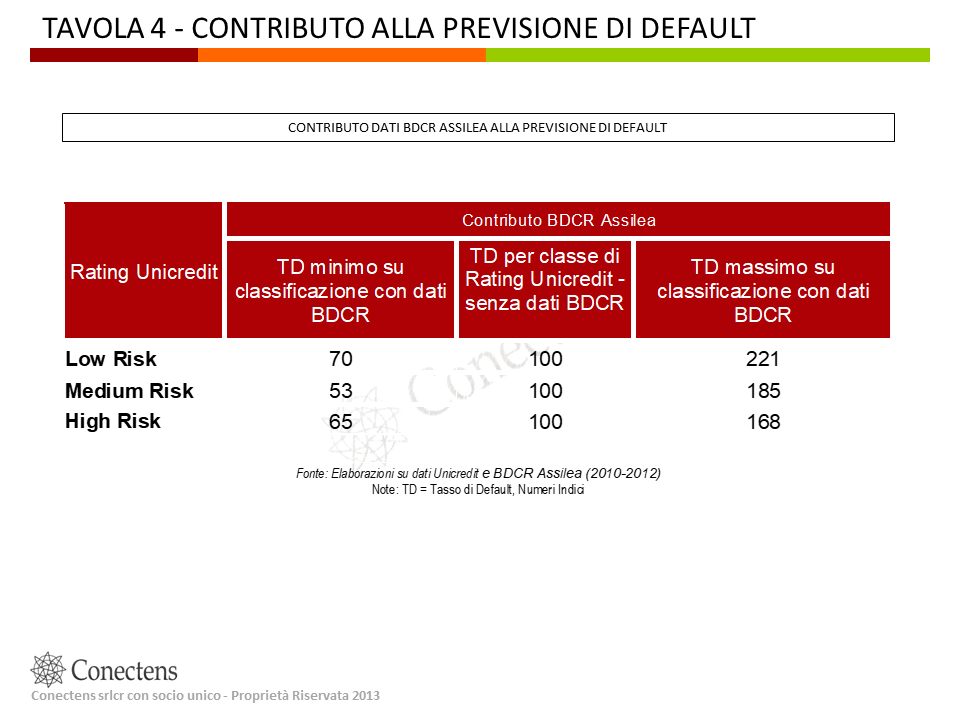

Nella Tavola 4 fatto pari a 100 il tasso di default osservato per ciascuna classe di rating classificata come Low Risk, ad esempio, l’integrazione dei dati di BDCR potrebbe portare alla identificazione di sotto segmenti per i quali il TD osservato varia da un minimo di 70 ad un massimo di 221. Il range è 53-185 per il Medium Risk e 65-168 per l’High Risk.

In definitiva si riscontra quindi la possibilità di affinare la classificazione di Rating e conseguentemente le stime di PD e sono confermate tutte le aspettative secondo le quali l’integrazione dei dati di BDCR Assilea porti ad un miglioramento della capacità dei Rating di Unicredit di rappresentare al meglio il profilo di rischiosità della propria clientela corporate con conseguente impatto nella capacità di individuare il pricing per il rischio, nella precisione nel calcolo delle provisions e nella determinazione dei requisiti di capitale. E questo sarà l’oggetto di valutazioni ed analisi che Unicredit porrà in essere.

Per il momento sembra opportuno evidenziare come, da un punto di vista prettamente operativo, l’esercizio condotto permetta di evidenziare quella parte di clientela (Low e Medium Risk) soggetta a miglioramento di classificazione e con aspettative di performance migliori di quelle medie, sulle quali focalizzare sforzi aggiuntivi di sviluppo commerciale. A titolo di esempio in fase di nuova erogazione c’è la possibilità di modulare un pricing più contenuto per i richiedenti che rispondono a tali caratteristiche.

D’altro canto lo stesso esercizio permette di evidenziare in anticipo quella parte di clientela (Medium e High Risk) soggetta a peggioramento di classificazione e con aspettative di performance peggiori della media, sulle quali concentrare ancor più gli sforzi di identificazione dei processi più idonei per la gestione, anche in chiave preventiva, del default. In questo caso l’integrazione di un dato negativo altrimenti non disponibile consente di anticipare il processo e guadagnare tempo prezioso al fine di aumentare le chances di successo delle azioni.

Luciano Bruccola, Conectens – Emanuele Giovannini, Unicredit. Proprietà riservata (2013)