Credit Scoring e Banche Dati: introduzione ai concetti e stato dell’arte in Italia

Le informazioni esterne accessibili nelle diverse fasi del processo di credito e i sistemi di scoring in uso presso le aziende come strumento di sintesi di supporto alle decisioni e nei processi Basilea

Luciano Bruccola, Conectens

Pubblicato su La lettera di Assilea numero 2 anno 2013

Obiettivo del presente articolo è fornire un quadro di riferimento dei sistemi di informazioni esterne, accessibili nelle diverse fasi del processo di credito e dello stato dell’arte dei sistemi di scoring, in uso presso le aziende come strumento di sintesi delle informazioni e di supporto alle decisioni e nei processi Basilea.

La complessità del cliente, le informazioni e l’interpretazione

Uno degli aspetti critici nella analisi di un cliente che richiede credito – sia questi un individuo piuttosto che un’impresa – risiede nella possibilità di accedere ad informazioni che consentano di disegnare un quadro chiaro ed esaustivo della propria capacità di rispetto delle regole contrattuali di rimborso.

Il compito è gravoso ed impari in quanto le informazioni disponibili rappresentano sempre un quadro parziale della complessità del cliente che si valuta: un individuo che possiamo classificare simile ad un altro per una moltitudine di aspetti reagisce in modo diverso agli stessi input, cosi come la capacità di un’azienda di reagire a shock esogeni non è allo stesso livello a parità di localizzazione geografica, attività economica, struttura finanziaria, …

L’esigenza di cogliere quanti più aspetti possibili spinge verso la ricerca di un più vasto insieme di informazioni. Peraltro quanto più si spinge per coprire detta complessità, tanto più diventa rilevante l’interpretazione e la sintesi delle stesse informazioni: l’aumentare delle fonti informative e dei dati disponibili pone un problema di analisi – per evidenziare gli elementi più rilevanti – e di sintesi delle stesse per rendere intellegibile la mole delle informazioni.

Nel quadro della ricerca di informazioni ricopre un ruolo centrale l’esigenza di accedere ad un insieme di informazioni il più puntuale possibile, che permetta di inquadrare soprattutto il comportamento di rimborso tenuto nei confronti di precedenti finanziamenti, conclusi ovvero in corso, e con altri operatori.

Le Banche Dati

Quando si parla di banche dati per il credito il primo elemento da considerare è la Centrale dei Rischi di Banca d’Italia, sistema informativo sull’indebitamento della clientela verso le banche e le società finanziarie. Queste ultime comunicano mensilmente alla Banca d’Italia i crediti verso i propri clienti pari o superiori a 30.000 euro ed i crediti in sofferenza di qualunque importo. La Banca d’Italia fornisce mensilmente agli intermediari le informazioni sul debito totale verso il sistema creditizio di ciascun cliente segnalato. Inoltre gli intermediari finanziari che fanno richiesta di “prima informazione” su un potenziale cliente ricevono i dati aggiornati al momento della richiesta.

Accanto alla Centrale dei Rischi di Banca d’Italia, negli ultimi 20 anni si sono sviluppati delle banche dati private – regolamentate dal Codice di deontologia e buona condotta per i sistemi informativi gestiti da soggetti privati in tema di credito al consumo, affidabilità e puntualità nei pagamenti entrato in vigore nel 2005 – che definisce un “Sistema di informazioni creditizie” come ogni banca di dati concernenti richieste/rapporti di credito, gestita in modo centralizzato da una persona giuridica, un ente, un’associazione o un altro organismo in ambito privato e consultabile solo dai soggetti che comunicano le informazioni in essa registrate e che partecipano al relativo sistema informativo. Il sistema può contenere informazioni creditizie di tipo negativo, che riguardano soltanto rapporti di credito per i quali si sono verificati inadempimenti; informazioni creditizie di tipo positivo e negativo, che attengono a richieste/rapporti di credito a prescindere dalla sussistenza di inadempimenti registrati nel sistema al momento del loro verificarsi (Codice di deontologia e di buona condotta per i sistemi informativi gestiti da soggetti privati in tema di crediti al consumo, affidabilità e puntualità nei pagamenti – Provvedimento del Garante n. 8 del 16 novembre 2004).

I SIC operativi in Italia – quali Crif, CTC, Experian – raccolgono e gestiscono soprattutto – ma non solo – le informazioni relative a finanziamenti destinati a privati, quali credito al consumo, carte di credito, prestiti personali e mutui.

Il SIC gestito da Assilea – la Banca Dati Centrale Rischi del Leasing (BDCR) – è un servizio rivolto alle Società Leasing Associate e a coloro che esercitano attività creditizia. Le informazioni raccolte mensilmente da ciascuna Associata riguardano la persona fisica o giuridica o qualsiasi altro ente o soggetto che ha stipulato un contratto di leasing o ha prestato garanzia in un contratto di leasing.

Un’altra ampia base dati di riferimento è rappresentata dai dati ufficiali delle camere di commercio, in particolare il Registro Imprese che raccoglie informazioni quali statuto, attività, bilanci, soci, amministratori, procedure concorsuali e il Registro Protesti che consente di individuare protesti per mancato pagamento di cambiali, vaglia cambiari o assegni bancari. La dimensione del patrimonio informativo è rappresentata da 6 milioni di imprese, 10 milioni di persone, 900.000 bilanci depositati l’anno, 7 milioni di protesti.

Non esistono statistiche ufficiali che consentano di valutare copertura specifica delle banche dati e livelli di sovrapposizione: al di là dei dati distribuiti di Banca d’Italia sulla Centrale dei Rischi e dai dati puntuali distribuiti da Assilea, generalmente i Sic non forniscono dati sulla propria copertura.

Banca d’Italia censisce circa 8 milioni di affidamenti di cui oltre 2 milioni cointestati, per una valutazione di 10 milioni di soggetti censiti, Assilea riporta oltre 1 milione di soggetti censiti, il 12% delle famiglie italiane detentrici di mutuo immobiliare comporta una valutazione di circa 5 milioni di soggetti censiti per questa tipologia di prodotto, il credito al consumo esprime un numero di operazioni annuali nell’intorno di 6 milioni (carte escluse): scontando durata, cointestazioni e ripetizioni di acquisto, possiamo azzardare una valutazione di circa 12 milioni di soggetti censiti ed infine bisogna considerare circa 30 milioni di carte di credito in circolazione e relativi titolari. L’analisi non è né esaustiva né puntuale ma ci aiuta a inquadrare a grandi linee la dimensione e copertura delle banche dati.

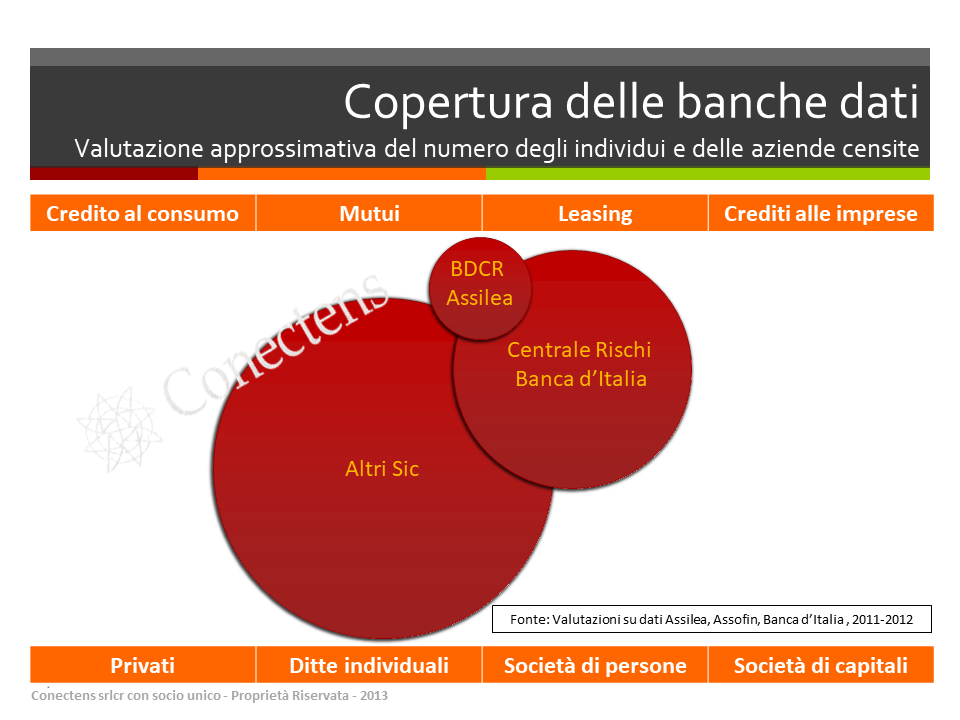

Con buona dose di approssimazione si può raffigurare copertura e sovrapposizione come mostrato in figura: i SIC si concentrano soprattutto su privati e credito al consumo e mutui, la BDCR esclusivamente sulle operazioni leasing, la Centrale dei Rischi di Banca d’Italia su tutte le operazioni maggiori della soglia. I più grandi insiemi di sovrapposizione tra i Sic e la Centrale dei Rischi riguarda il comparto dei mutui immobiliari, la sovrapposizione tra la BDCR e Centrale dei rischi afferisce alle operazioni leasing maggiori della soglia di 30.000 euro.

Figura 1

La potenza di fuoco espressa dalle banche dati suddette permette di affermare che verosimilmente ogni credito – concesso da un istituto finanziario – in mano ad un privato ovvero ad una azienda è censito e catturato dai dati contenuti nelle diverse banche dati e di conseguenza ne viene registrato il relativo comportamento di rimborso.

L’utilizzo, l’inclusione, lo sfruttamento di una banca dati risiede quindi nella capacità di rispondere positivamente ad uno schema di valutazione i cui elementi si possono sintetizzare come di seguito: l’accessibilità della informazione, relativa alle eventuali regole di accesso e contribuzione delle informazioni; la tempestività delle informazioni in termini di aggiornamento delle stesse; il livello di automazione come inclusione diretta nei processi decisionali; il valore come misura del contributo informativo ed infine il costo inteso come accesso ed implementazione.

Il Credit Scoring

Abbiamo già accennato alla necessità di sintetizzare il contenuto delle banche dati informative per permettere di coglierne in modo più immediato il potere informativo. Un altro aspetto da considerare è che comunque ogni informazione collezionata sulla performance creditizia è un’osservazione di comportamento passato – più o meno prossimo – e nulla dice su quello che sarà o potrà essere il comportamento futuro – più o meno prossimo. Le metodologie di credit scoring consentono di dare una risposta ad entrambe queste riserve.

Il credit scoring è un sistema statistico automatizzato che quantifica il rischio di credito associato ad un richiedente – oppure ad un già detentore di credito – rispetto agli altri detentori e calcola una sintesi numerica “credit score” per ogni individuo diretta a fornire una rappresentazione, in termini predittivi o probabilistici, del suo profilo di rischio, affidabilità o puntualità nei pagamenti.

I modelli di credit scoring si differenziano secondo tre distinte dimensioni: i dati utilizzati per prevedere il comportamento, il tipo di performance creditizia il modello andrà a prevedere, la popolazione utilizzata per stimare il modello.

Il set minimo di dati utilizzati per prevedere è derivato dalle informazioni gestite dalle agenzie di credit reporting (credit bureau). I modelli che sono basati su questi dati sono normalmente chiamati credit history scoring models. Tali modelli generici di bureau sono ampiamente usati dalle aziende a supplemento e supporto di diversi aspetti del processo di concessione del credito, come sintesi della storia creditizia degli individui.

I modelli di credit scoring generalmente utilizzati in azienda si basano su un più vasto set di dati, come le informazioni registrate in application (molte delle quali non sono contenute nei credit bureau) se in fase di acquisizione, sui dati interni a disposizione della azienda sulle esperienze con i propri clienti sui dati provenienti dalle banche dati interrogate.

Il credit scoring è utilizzato nelle varie fasi del ciclo di vita del cliente, a supporto delle azioni e delle decisioni che l’azienda assume per: individuare target per campagne commerciali (prescreening che si avvale simultaneamente di propensity e credit scoring); personalizzare l’offerta di prodotto e di prezzo sulla base delle caratteristiche del richiedente; monitorare il comportamento del cliente (per modificare i limiti di credito o altre condizioni, incluso il tasso di interesse, sia per iniziativa della’azienda oppure in risposta and una richiesta da parte del cliente); personalizzare azioni di precollection (al fine di evitare il default e minimizzare le perdite), identificare in anticipo possibili utilizzi fraudolenti (Report to the Congress on Credit Scoring and Its Effects on the Availability and Affordability of Credit, Board of Governors of the Federal Reserve System, August 2007).

Un’indagine specifica di Banca d’Italia del 2008 traccia l’introduzione delle tecniche di scoring nelle banche italiane avvenuta nel corso degli anni duemila – nel 2006 queste si erano diffuse alla maggioranza degli intermediari – in particolar modo nel contesto dei finanziamenti alle imprese piccole e medie.

Si sottolinea come l’introduzione delle tecniche di scoring ha permesso di integrare fonti informative esterne e interne alle banche – facilitato anche dalla riduzione dei costi legati al trattamento – sfruttando appieno questo patrimonio informativo, integrando e accorpando i diversi dati al fine di utilizzarli in modo sistematico e replicabile. La bontà dei dati raccolti e la loro profondità temporale sono, d’altra parte, precondizioni per garantire l’affidabilità delle previsioni formulate dai modelli.

Le tecniche statistiche di scoring hanno assunto principalmente una posizione di rilievo nel processo di erogazione del credito, in particolare nella decisione circa la concessione del finanziamento e – per le imprese più piccole – anche nel determinare le garanzie accessorie richieste. Coerentemente con l’evoluzione delle tecniche di gestione e controllo dei rischi, tali metodologie sono state invece impiegate di frequente per il monitoraggio dell’evoluzione della situazione dell’impresa e dello stato del rapporto.

Infine l’accelerazione nell’utilizzo delle tecniche di scoring registrata negli ultimi anni è, verosimilmente, riconducibile al processo di adozione del Nuovo Accordo sul capitale (Basilea 2), che lega in modo più diretto i requisiti di capitale al livello di rischiosità della clientela, incentivando una valutazione più accurata della qualità del portafoglio crediti (L’organizzazione dell’attività creditizia e l’utilizzo di tecniche di scoring nel sistema bancario italiano, Questioni di Economia e Finanza, Banca d’Italia, aprile 2008).

Nel testo che recepisce l’accorda sul capitale viene stressato il ruolo del sistema di valutazione statistica: ruolo centrale è coperto dal sistema di rating, attraverso il quale la banca attribuisce al debitore il grado interno di merito creditizio (rating), ordinando le controparti in relazione alla loro rischiosità.

Il rating rappresenta la valutazione, riferita a un dato orizzonte temporale, effettuata sulla base di tutte le informazioni ragionevolmente accessibili – di natura sia quantitativa sia qualitativa – ed espressa mediante una classificazione su scala ordinale, della capacità di un soggetto affidato o da affidare di onorare le obbligazioni contrattuali.

Ed è importante sottolineare come il sistema di rating non costituisce soltanto uno strumento per il calcolo dei requisiti patrimoniali, ma deve svolgere un importante ruolo gestionale: le banche possono essere autorizzate ad adottare il metodo basato sui rating interni per il calcolo dei requisiti patrimoniali solo se il sistema dei rating riveste una funzione essenziale nella concessione dei crediti, nella gestione del rischio, nell’attribuzione interna del capitale e nelle funzioni di governo della banca (Nuove disposizioni di vigilanza prudenziale per le banche, Circolare n. 263 del 27 dicembre 2006, Banca d’Italia).

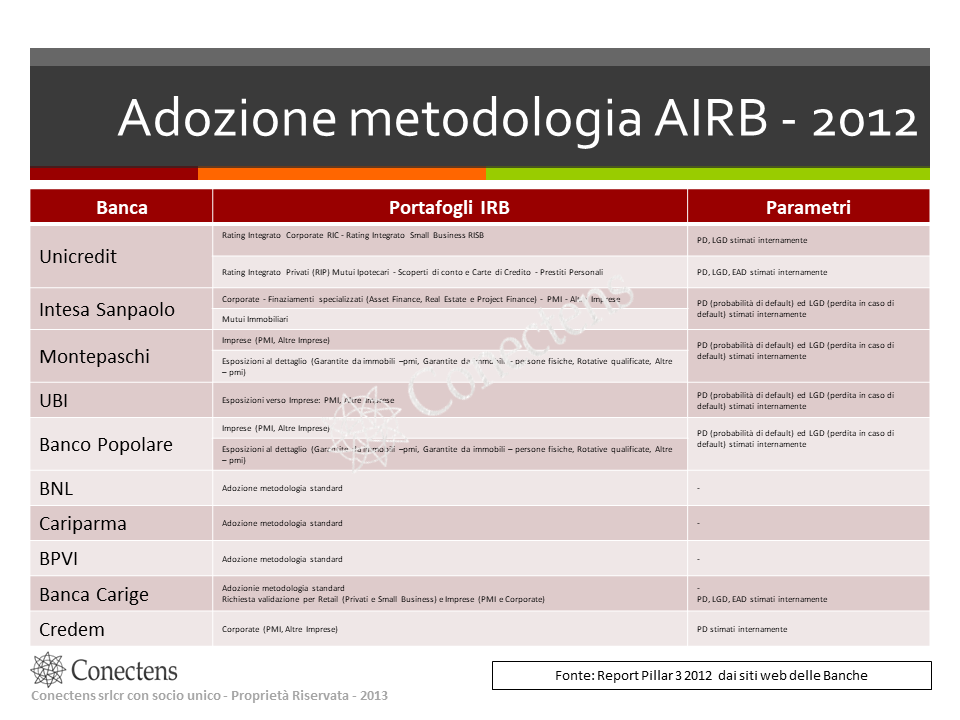

Figura 2

A fine 2012 i maggiori gruppi bancari italiani hanno adottato almeno per una parte del portafoglio la metodologia avanzata di internal rating. I rispettivi report Pillar 3 pubblicati e diffusi dalle banche stesse forniscono informazione estesa sui processi implementati e sull’impatto dell’adozione stessa. Peraltro, considerando la parte di portafoglio retail, la differenza di capitale richiesto tra metodologia standard e avanzata risulta generalmente nell’ordine dei 3-4 punti percentuali delle esposizioni di riferimento, fornendo largo margine addizionale di giustificazione del business case per l’adozione delle metodologie stesse e dei processi associati.

L’ampia disponibilità di basi dati puntuali e l’introduzione degli strumenti metodologici per sfruttarne le capacità informative testimonia il grado di maturità raggiunto nei processi di valutazione del rischio di credito. E’ presumibile che l’attenzione si focalizzi su un affinamento ed anche un ampliamento nella scelta delle basi dati, guidato da una analisi critica dell’apporto informativo di ciascuna in ogni fase del ciclo di vita del credito, e su una spinta ulteriore ad ottimizzare – attraverso gli strumenti metodologici – i processi di gestione della relazione cliente legati al percorso di vita del credito.

Luciano Bruccola, Conectens. Proprietà riservata (2013)