Introduzione di uno Score nel processo di Collection in BMW Bank

Lo sviluppo del modello di score di early collection consente di migliorare l’allocazione delle risorse dedicate a gestire i processi, valutando il bilanciamento tra costi e benefici delle azioni implementate, sin dal momento in cui un cliente entra nella fase di gestione del recupero

Luciano Bruccola, Conectens – Massimiliano Gasparotto, BMW Bank – Giampiero Chirico, BMW Group

Pubblicato su La lettera di Assilea numero 3 anno 2015

Obiettivi e definizioni

L’obiettivo di BMW Bank è quello di migliorare l’allocazione delle risorse, in senso lato, dedicate a gestire i processi di collection, valutando il bilanciamento tra costi e benefici delle azioni implementate, sin dal momento in cui un cliente entra nella fase di gestione del recupero.

Lo sviluppo del modello di score di early collection – realizzato da Conectens in collaborazione con TREBI Generalconsult – consente di stimare per contratto/cliente, la probabilità di rientro (ovvero di permanenza) dal processo di collection nel momento in cui registra un insoluto, prevendendone l’evoluzione in termini di ritorno in bonis ovvero di persistenza/peggioramento dell’insoluto registrato.

Ai fini della definizione degli elementi di sviluppo del modello di score sono stati estratti 7 flussi – ogni flusso relativo alla fine di ciascun trimestre solare dal 31 12 2012 al 30 6 2014 – rappresentanti l’intero portafoglio contratti coinvolti nel processo di collection di BMW.

La costruzione delle matrici e dei percorsi di transizione, attraverso i 7 momenti di osservazione temporali, ha consentito di valutare e misurare l’evoluzione nel tempo dei contratti attraverso il grado di coinvolgimento nel processo di recupero: phone collection (contratti per i quali è attivato un processo di recupero telefonico), home collection (contratti per i quali è attivato un processo di recupero diretto), recovery (contratti per i quali è in corso un processo legale) e di verificare quando questi sono eventualmente rientrati in bonis al seguito di una azione di recupero.

Le risultanze delle analisi hanno permesso di definire gli elementi principali per lo sviluppo del modello: la popolazione di riferimento è l’insieme dei contratti che entrano nel processo di collection causa presenza di insoluti; la permanenza nel processo di collection – che evidenzia insoluti da sanare e costi aggiuntivi di gestione per BMW – è condizione per considerare un contratto nello stato di Bad, mentre i contratti che rientrano in bonis vengono considerati come Good; infine l’analisi della evoluzione trimestrale dei contratti ha portato a valutare come 6 mesi la finestra di osservazione più adeguata per la costruzione del sistema di score.

Basi dati e metodologia

Sulla base delle definizioni precedenti si è proceduto ad analizzare l’insieme delle informazioni disponibili e rilevanti per la costruzione del modello di score. E’ stato necessario approntare una base dati specifica che raccogliesse per i contratti oggetto di analisi l’insieme delle informazioni nelle seguenti aree: anagrafica cliente; informazioni di application, delle caratteristiche del veicolo oggetto di finanziamento e informazioni finanziarie del contratto; informazioni di andamento del contratto; informazioni sull’insoluto in capo al contratto; la storia creditizia del contratto e della controparte.

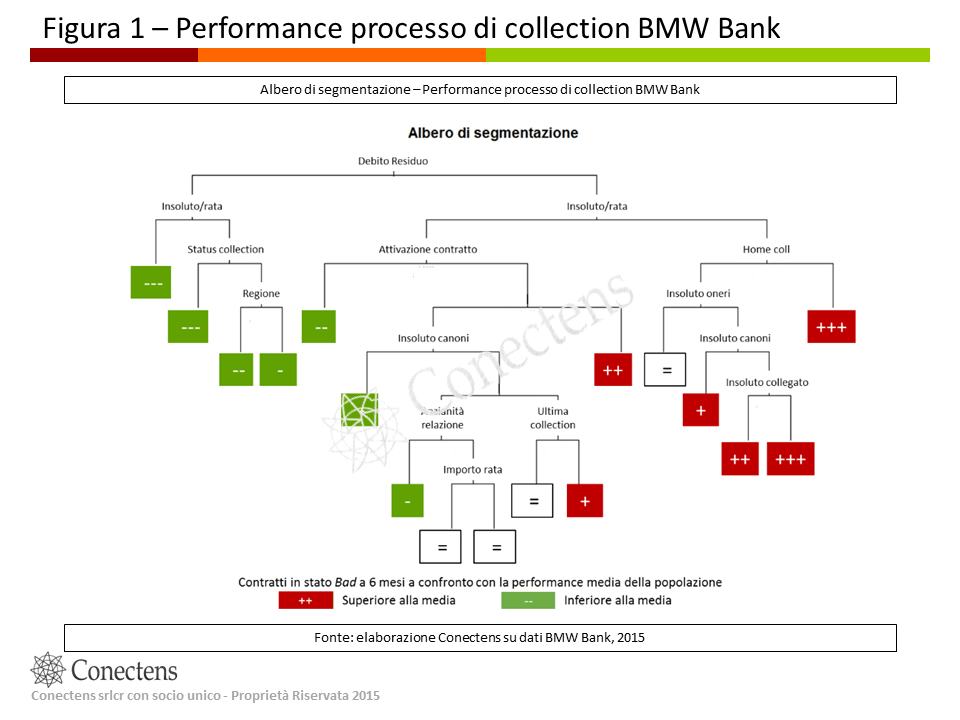

Le consuete analisi di qualità e rilevanza delle informazioni e la costruzione di opportune variabili derivate, ha portato alla definizione di un centinaio di informazioni in rappresentanza delle aree di analisi descritte precedentemente. Una prima applicazione delle tecniche di Recursive Partitioning – vedi Figura 1 – sulla base dati realizzata ha permesso di costruire l’albero di segmentazione e di individuare, quindi, le informazioni di partenza più rilevanti per discriminare i futuri Good dai futuri Bad, nonché di evidenziare le dimensioni che maggiormente influiscono sul comportamento allo studio: il grado di indebitamento e lo stato di rimborso del contratto, le componenti dell’insoluto, la storia creditizia pregressa e infine le caratteristiche anagrafiche di controparte.

Il modello di scoring è stato poi finalizzato attraverso un’applicazione di regressione logistica in 2 step, che ha consentito di utilizzare anche il patrimonio informativo della BDCR Assilea in termini di valutazione del posizionamento dei clienti BMW sui contratti leasing detenuti con altri operatori. In particolare l’utilizzo dei flussi di ritorno costruiti al netto dei contratti detenuti con BMW, ha permesso di includere nel modello una valutazione del posizionamento verso gli altri operatori senza sovrapposizione con le informazioni interne già considerate.

Risultati e utilizzi

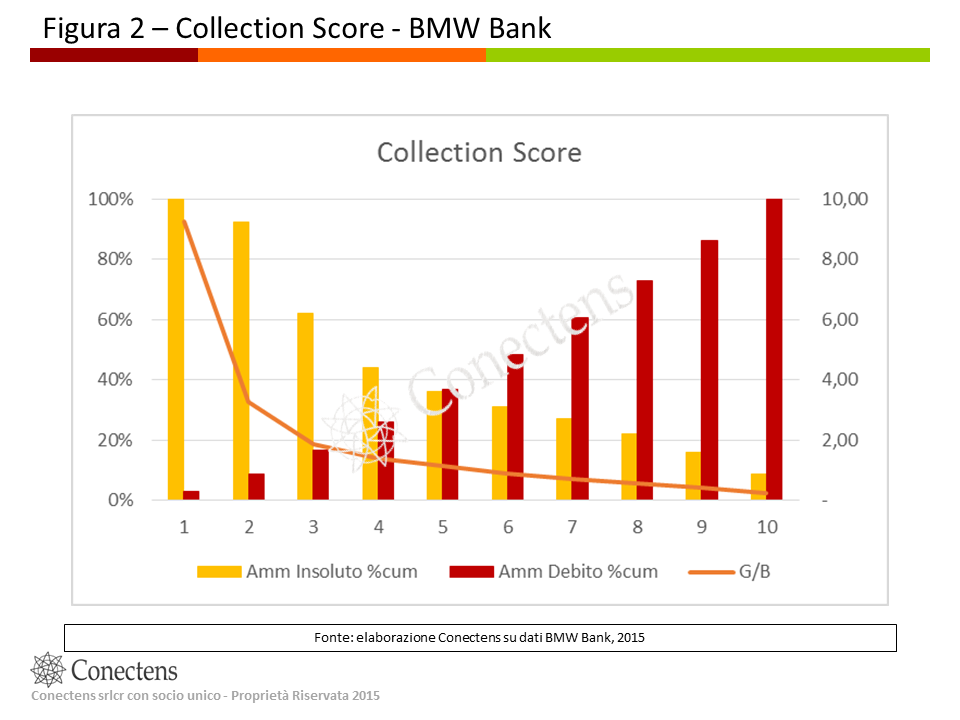

I risultati ottenuti, rappresentati in Figura 2, consentono di individuare i contratti e i clienti classificati nelle prime fasce di score come quelli a più alta probabilità di rientro e che peraltro rappresentano una quota rilevante dell’ammontare complessivo degli insoluti. L’elevata attitudine al rientro rilevata suggerisce di porre il focus su azioni tempestive che possano ottenere il risultato di un rientro ad un costo minore. Al contrario per i contratti e clienti nelle ultime fasce di score, per i quali si registra una attitudine più elevata alla permanenza nel processo di collection a 6 mesi di distanza rispetto l’entrata e per i quali si osserva un valore dell’indebitamento in essere proporzionalmente più elevato, le riflessioni portano a valutare da subito approcci di recupero più diretti (accorciando quindi i tempi per una decisione di strategia da adottare), al fine di agire più tempestivamente a salvaguardia del credito complessivo.

Una volta individuato il target, l’approccio e le prime azioni da porre in essere, queste saranno implementate – sulla specifica piattaforma di collection TWC di TREBI – secondo un approccio di tipo champion-challenger, ovvero implementate su una parte del portafoglio e messe a confronto con l’attuale processo di collection: lungo una opportuna finestra temporale si registrano i ritorni delle azioni e si confrontano i risultati tra nuovi processi (challenger) rispetto ai precedenti (champion).

La valutazione, che terrà conto dei diversi elementi che possono impattare sia i costi che i benefici delle azioni implementate – costo complessivo delle azioni, tasso di rientro in bonis, l’accorciamento dei tempi per addivenire ad una decisione – consentirà di misurare i benefici attesi dai nuovi processi e di implementare questi ultimi in modalità controllata.

Luciano Bruccola, Conectens – Massimiliano Gasparotto, BMW Bank – Giampiero Chirico, BMW Group. Proprietà riservata (2015)