Benchmarking delle performance di portafoglio per informare il rischio di credito

Le dinamiche di performance del portafoglio crediti di ciascuna società a confronto con il mercato di riferimento sono misurate sulla base dei flussi mensili di alimentazione alla BDCR Assilea

Luciano Bruccola, Conectens

Pubblicato su La lettera di Assilea numero 4 anno 2015

I contenuti di questo articolo sono stati presentati dall’autore al convegno ABI: Unione Bancaria e Basilea 3 – Risk & Supervision 2015, nella sessione Business model e RAF.

Nell’ultimo numero di Lettera Assilea del 2014 abbiamo presentato il servizio di monitoraggio delle performance di portafoglio su dati BDCR che era stato appena rilasciato, illustrandone i contenuti e le peculiarità[i].

A distanza di qualche mese dal rilascio e con la possibilità di approfondire i dati e gli insights provenienti dalle analisi, è possibile tracciare qualche linea di riflessione sul possibile contributo delle analisi alle politiche di rischio di credito – in termini di obiettivi e di controllo – suggerita dalle evidenze di decadimento di portafoglio crediti e dal confronto con il decadimento mercato leasing nel complesso.

In estrema sintesi il framework per il confronto delle performance di credito è costruito sulla base dei flussi mensili di alimentazione alla BDCR Assilea ed ha l’obiettivo di misurare le dinamiche di performance del portafoglio crediti di ciascuna società a confronto con il mercato di riferimento. In particolare, le analisi sono a livello contratto e misurano numeri e volumi; sono prodotte a livello mensile ed aggiornate ogni qualvolta sono disponibili i nuovi flussi di alimentazione; la base dati mensile storica è costruita a partire da gennaio 2011; è possibile segmentare le analisi per segmento di business e tipologia di prodotto (esempio: per il segmento Auto il prodotto Autovetture, per il segmento Immobili il prodotto Immobili Industriali, per il segmento Strumentale le Apparecchiature Elettromedicali); le analisi sono rivolte all’insieme del portafoglio ovvero per generazione di produzione (l’unità più fine di generazione è quella a livello trimestrale, quindi la prima generazione in visione è quella relative alla produzione gennaio-marzo 2011).

Attraverso la realizzazione mensile della matrice di transizione si misura la quota parte di contratti che passa da uno stato all’altro di classificazione. La classificazione adottata è quella presente in BDCR Assilea, per cui si differenziano i contratti regolari, da quelli segnalati in Insolvenza (distinti a seconda della gravità dell’insolvenza stessa) e dai contratti in contenzioso – cioè risolti ovvero quelli per cui l’associata non prevede più il regolare pagamento dei canoni, che rappresenta quindi lo stato di classificazione più grave.

Le analisi sono rilasciate attraverso uno strumento on line che consente agevolmente di selezionare comparti e prodotti (auto, strumentale, …), i fenomeni da osservare (decadimento a contenzioso o a insolvenza), le grandezze relative (numeri o valori), la base di raffronto (3, 6, 12 mesi), la definizione delle generazioni (trimestrali, semestrali, annuali). Tutte le serie storiche e, in generale, tutti i dati sottostanti sono accessibili e quindi disponibili all’utilizzatore per altre eventuali applicazioni ed analisi di dettaglio.

Tra le analisi possibili ne presentiamo due in particolare, sulla base delle quali è possibile introdurre qualche considerazione su come queste possano informare il rischio di credito.

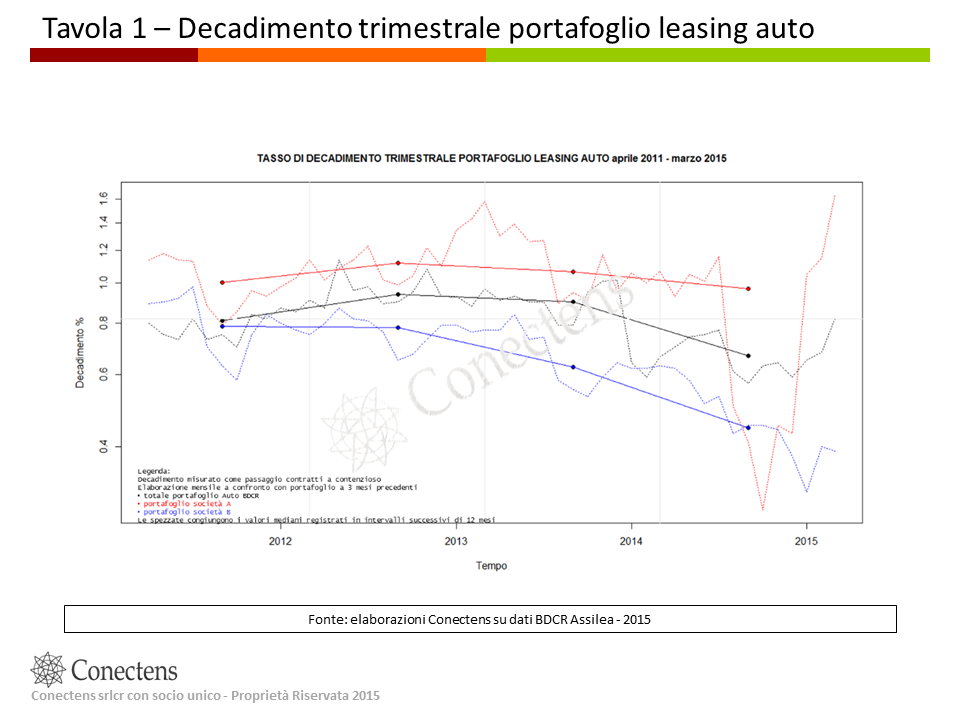

La Tavola 1, riferita al mercato specifico dell’Auto, presenta il decadimento a contenzioso del portafoglio a 3 mesi per un periodo di osservazione di 48 mesi a partire da aprile 2011 sino a marzo 2015, quindi, per ogni mese, abbiamo la misura dei contratti entrati in contenzioso rispetto ai 3 mesi precedenti. La curva in nero rappresenta la totalità del mercato, le curve in rosso e in blu rappresentano 2 specifiche società (gli esempi ancorché anonimi rappresentano casi reali). Per semplicità di visualizzazione dell’andamento, si sono costruite le spezzate congiungenti le mediane registrate in ciascuno degli intervalli di 12 mesi. Dalla tavola si evince che il mercato leasing auto trasforma in contenzioso in 3 mesi circa lo 0.7% del portafoglio. La società in rosso è nell’intorno dell1% ed è sempre al di sopra del mercato, la società in blu è nell’intorno dello 0.5% e si è sempre mantenuta al di sotto delle performance di mercato.

Prendiamo in considerazione la società rappresentata in rosso: il fatto di essere sopra-mercato, quindi di trasformare in contenzioso una quota maggiore di contratti rispetto la media complessiva del mercato, non è di per se un elemento forzatamente negativo, nella misura in cui è frutto di una scelta di posizionamento strategico: si è scelto di avere una presenza forte in questo segmento e si è conseguentemente disposti ad accettare una maggiore rischiosità. Se invece tale situazione di rischiosità più elevata non è frutto di posizionamento strategico, questo raffronto suggerisce di individuare quali siano le cause per le quali, su un mercato così omogeneo (leasing finanziario auto) si registrino performance diverse e, quindi, di rivedere – in un’ottica di controllo dei risultati delle politiche creditizie – le diverse fasi di credit risk management, sin dalla prima fase di origination.

Veniamo ora alla società rappresentata in blu – che registra con soddisfazione di essere al di sotto delle performance complessive di mercato, ovvero trasforma in contenzioso una quota minore di contratti rispetto la media complessiva del mercato. Nel momento in cui questa società definisce i propri limiti di rischio non può non valutare che insiste su un mercato che è tendenzialmente più rischioso di quanto possa percepire attraverso la sola analisi delle proprie specifiche performance. Quindi il confronto con le performance complessive di un mercato così omogeneo, può aiutare nel definire in modo più attento i diversi limiti di rischio creditizio assumibili.

Se dal portafoglio complessivo discendiamo ad una analisi per generazione di produzione, si possono fare riflessioni simili in termini di contributo alla definizione dei limiti di rischio e di controllo.

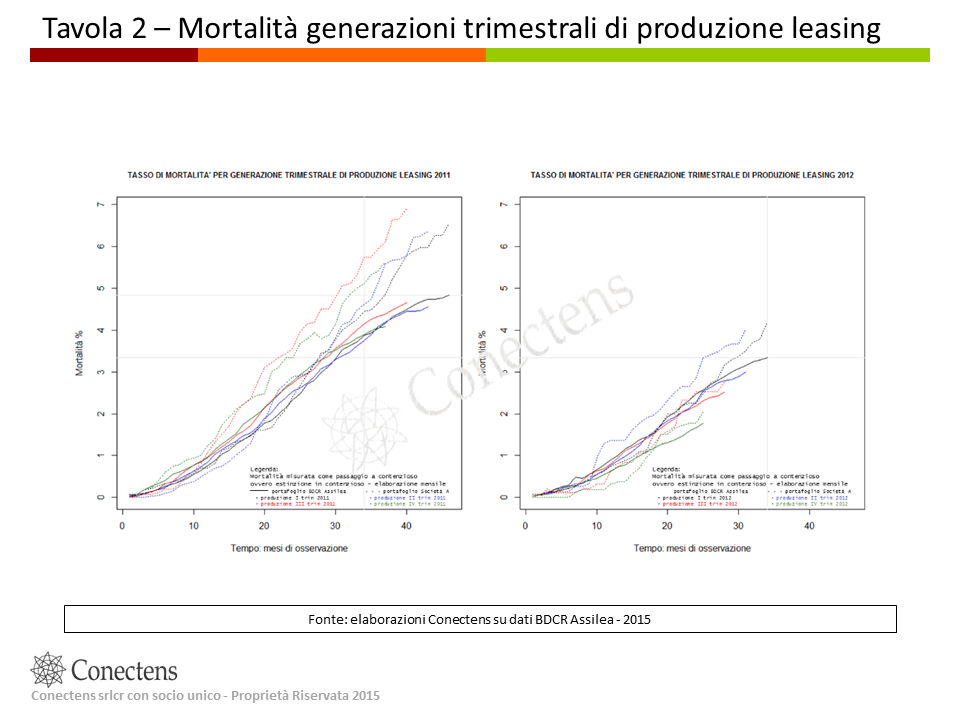

Nella Tavola 2 vediamo a sinistra le performance delle 4 generazioni trimestrali relative all’anno 2011: le performance della specifica società – rappresentata dalle linee tratteggiate – sono a confronto con il mercato – rappresentato dalle linee continue. È graficamente evidente come la società trasformi i contratti in contenzioso in misura maggiore rispetto al mercato per ciascuna delle quattro generazioni considerate – ad esempio la generazione di produzione gennaio-marzo 2011 raggiunge una trasformazione a contenzioso di circa il 7% dei contratti a distanza di 45 mesi, a confronto con il 5% registrato dal mercato nello stesso intervallo temporale.

Nella figura a destra abbiamo la stessa analisi riferita alle quattro generazioni di produzione dell’anno 2012. Un primo elemento che risalta è che per tutte le generazioni (sia di mercato sia quelle riferite alla società) si registra una diminuzione complessiva del decadimento a parità di anzianità – a testimoniare quindi una rischiosità della produzione 2012 complessivamente inferiore a quella 2011.

Guardando ai dati della società in questione, si osserva che a partire dalla IV generazione 2012 (rappresentata in verde) sembra esserci un allineamento alle performance di mercato. Queste analisi diventano quindi uno strumento utile in fase di controllo dei risultati connessi alle politiche di rischio: se l’obiettivo della società era proprio quello di allinearsi alle performance di mercato, avendo rivisto ad esempio le politiche di origination, con l’ausilio di questi dati è possibile misurare se e quanto gli sforzi profusi hanno prodotto il risultato prefisso.

Infine il monitoraggio continuo delle performance delle generazioni di produzione consente anche di cogliere i segnali di early warning di scostamento dai limiti di rischio – sia del mercato nel complesso, sia con riferimento alla comparazione tra performance della società rispetto al mercato – possibili anticipatori di mutamenti rilevanti del livello di rischio.

Riassumendo, le evidenze commentate suggeriscono alcune riflessioni sul modo in cui le analisi di performance di portafoglio a confronto con il sistema possano avere un ruolo nella definizione e controllo del rischio di credito in termini di indirizzi strategici (posizionamento sul mercato di riferimento) e di definizione dei limiti di rischio, così come sui controlli di primo (early warning) e secondo livello (adeguatezza del processo di gestione dei rischi e dei limiti operativi).

In conclusione vorrei evidenziare come le caratteristiche dello strumento di analisi realizzato rispondano a due temi di rilevanza per il controllo delle dinamiche del rischio di credito: il costante bisogno di flussi informativi adeguati per informare e controllare il rischio di credito e la necessità di rappresentatività del mercato di confronto per esercizi di posizionamento.

L’indagine Banca d’Italia sulla preparazione delle banche a recepire la normativa sui sistemi di controllo[ii] ha sottolineato come poco meno del 50% delle banche intervistate (in misura maggiore per le banche di dimensione più contenuta) abbiano rilevato l’esigenza di rafforzare l’adeguatezza complessiva dei flussi informativi. È evidente che la produzione di informazioni è una attività dispendiosa: la possibilità quindi di utilizzare, in una ottica diversa, flussi di informazione già disponibili è un vantaggio notevole in termini di risparmio di risorse e in termini di coerenza complessiva – e questa è una delle caratteristiche dello strumento su cui si basano le analisi commentate.

Per quanto concerne la rappresentatività del mercato a confronto, così come più volte richiamato nella CRR (Capital Requirements Regulation)[iii], quando ci si confronta con dati esterni, questi devono essere il più possibile vicino alla attività di riferimento della specifica banca o istituto finanziario. Ed anche questa caratteristica è rappresentata nello strumento che consente, per le Società di Leasing, di misurarsi su segmenti di mercato il più possibile omogenei rispetto alla propria attività.

Luciano Bruccola, Conectens. Proprietà riservata (2015)

[i] Servizio Indicatori di Performance di Portafoglio su dati BDCR – Presupposti, caratteristiche e finalità, Lettera Assilea n.6 2014

[ii] Banca d’Italia, Analisi trasversale delle relazioni di autovalutazione sull’adeguamento dei sistemi di controllo interno presentate dalle banche maggiori, 2014

[iii] Regulation (EU) No 575/2013 on prudential requirements for credit institutions and investment firms (CRR)