PD lifetime in BDCR Assilea

Il calcolo degli accantonamenti IFRS9 prevede la valutazione del profilo di rischio dei clienti a lungo termine. Le stime della PD a lungo termine per classe di score comportamentale costituiscono una piattaforma comune per confronto e per apprezzare fenomeni di difficile misurazione se condotti su portafogli numericamente ridotti delle diverse società

Luciano Bruccola, Conectens

Pubblicato su La lettera di Assilea numero 3 anno 2018

Nel corso dell’ultimo anno uno dei temi che ha occupato un posto di rilievo nelle agende dei credit risk managers è stato il tema dell’adozione del principio IFRS9. In particolare l’esigenza di misurare le perdite attese sui crediti vita natural durante, ha richiesto di sviluppare stime delle probabilità di default su un orizzonte temporale più esteso rispetto ai 12 mesi canonici.

La possibilità di condurre analisi e stime su una base dati ampia e di sistema quale la BDCR Assilea e con strumenti già disponibili ed accessibili come il Bureau Score Comportamentale, offre l’opportunità di sviluppare stime della PD a lungo termine per classe di score comportamentale. Queste stime costituiscono una piattaforma comune di evidenze utili per finalità di confronto e per apprezzare fenomeni di difficile misurazione se condotti su portafogli specifici delle diverse società, i quali scontano evidentemente numeri più contenuti.

Le analisi svolte su un periodo temporale che va dal 2012 al 2016, sono a livello cliente e ognuno di questi è visto attraverso i diversi contratti che detiene con una o con più diverse società di leasing. Inoltre sono basate su due contenuti informativi specifici: la classificazione della clientela attraverso il Bureau Score Comportamentale disponibile in BDCR, sintetizzata in dieci classi di rischio e lo storico delle segnalazioni di insoluto e contenzioso registrate in banca dati. Il Bureau Score Comportamentale rappresenta una sintesi del livello di rischio prospettico su uno spazio temporale di dodici mesi, considerando le diverse componenti che influiscono sullo stesso ed in particolare: la storia creditizia accessibile (credit history), il livello di indebitamento e il numero di società diverse con le quali il cliente ha relazioni, le caratteristiche geo-economiche di controparte (tipologia di attività, localizzazione, organizzazione societaria). Le performance misurate sono relative ad una definizione di default basata sulle segnalazioni di insoluto e contenzioso: un cliente viene considerato in default se siamo in presenza di un contratto con segnalazione di contenzioso, ovvero se siamo in presenza di 3 o più segnalazioni consecutive di insoluto (esposizione scaduta da 90 giorni o più) su almeno uno dei contratti detenuti.

Come primo passo del percorso di stima sono state considerate le fotografie temporali (coorti) a fine anno dei clienti classificati in banca dati e ciascuna coorte è stata osservata monitorandone i cambiamenti nel tempo: una volta selezionata una data coorte, l’insieme dei clienti relativo viene seguito nel tempo misurandone la performance in termini di default registrati ed anche la possibile uscita di un dato cliente determinata dalla chiusura dei contratti a lui riconducibili.

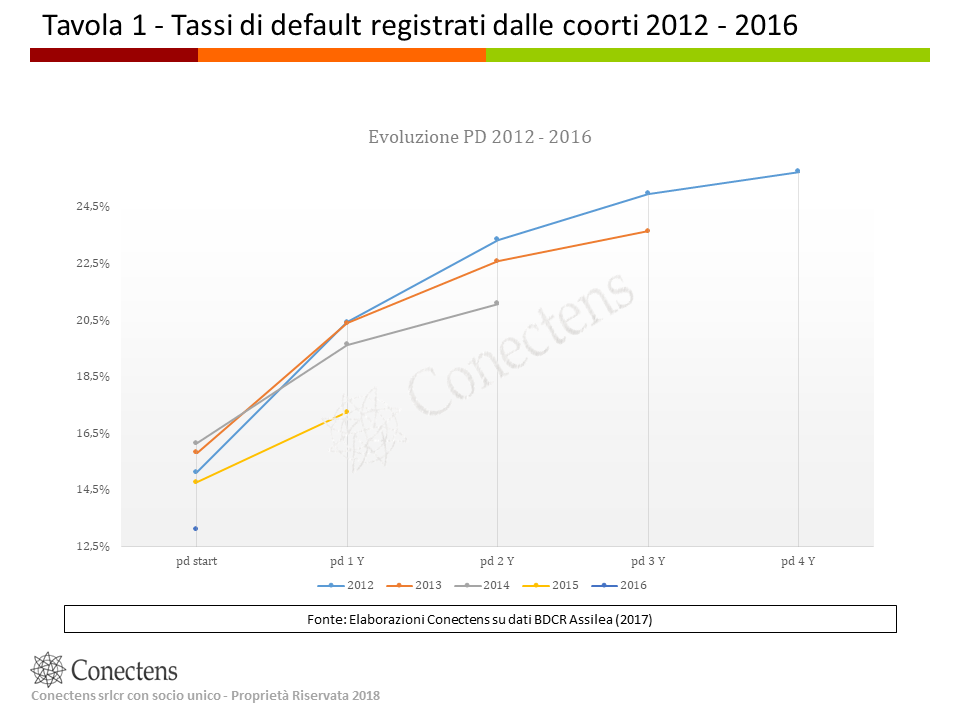

Le performance delle diverse coorti sono presentate graficamente in Tavola 1 e mostra, a parità di punto di osservazione, come le coorti via via successive alla prima, producano dei tassi di default sensibilmente più contenuti rispetto alle coorti precedenti. Dal punto di vista di sopravvivenza, se consideriamo ad esempio la prima coorte e quindi i clienti al 2012, di anno in anno si registra una uscita nell’ordine di 15%-20% dei clienti e di questi soltanto poco più del 40% è ancora presente a fine 2016. Questa osservazione è particolarmente rilevante quando si fanno delle valutazioni del default a lungo termine con l’obiettivo di stimare una PD lifetime; infatti fatti 100 i clienti presenti al 2012 per poco meno di 60 le performance registrate sono da considerare definitive a quattro anni di distanza.

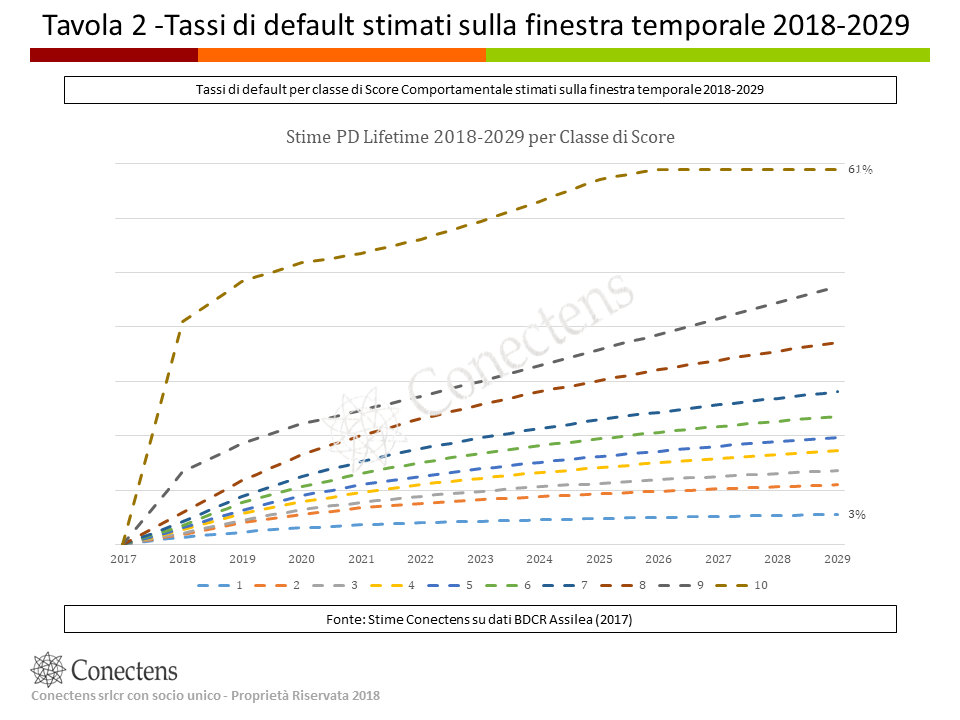

La stima delle probabilità di default per ciascuna delle 10 classi di score comportamentale ha quindi preso come punto di partenza la coorte di clienti presenti a fine 2012: misurate le performance sulle 4 rilevazioni annuali disponibili (2013-2016), si sono proiettate le curve osservate su un periodo di 8 anni ulteriori per avere quindi una stima disponibile su un intervallo temporale di 12 anni. Ricordando che le osservazioni e le stime sono comunque a livello cliente che può detenere contratti di generazione diversa (alcuni appena iniziati ed altri quasi alla conclusione), l’arco temporale considerato è tale per cui anche per contratti di nuova generazione ne viene intercettata o la vita in toto (per la maggior parte dei contratti auto e strumentale) o comunque ne viene intercettata la quasi totalità della curva di produzione dei default (immobiliare per esempio).

Per ciascuna delle 10 classi di score comportamentale, il processo di costruzione delle stime ha tenuto conto di 3 modelli indipendenti: stima della sopravvivenza dei clienti per classe di score, stima della crescita asintotica dei tassi di default per i clienti che permangono, stima della crescita asintotica dei tassi di default per i clienti che escono. Una volta combinate le due stime indipendenti di crescita dei tassi di default, per ciascuna classe di score è stato anche verificato e, nel caso posto come termine, il raggiungimento dei limiti di saturazione: ad esempio se per una classe si registrano 20% di clienti usciti in bonis, allora il tasso di default complessivo non può superare la soglia dell’80%.

Lo step successivo è stato quello di stimare i tassi di default a lungo termine per il periodo di interesse per l’applicazione e quindi sull’intervallo temporale 2018-2029, calibrando i tassi di crescita stimati per classe di score dalla generazione 2012 a quella più recente disponibile. La progressiva riduzione del rischio già osservata in Tavola 1 e l’obiettivo di produrre stime dei tassi di default più vicine al ciclo attuale (point in time), è risultata in valori più contenuti rispetto a quelli osservati e stimati per la coorte 2012.

Infine le stime, declinate a livello trimestrale, sono state anche corrette per i primi 3 anni sulla base del modello macroeconomico sviluppato da Assilea Servizi, che lega l’andamento del tasso di default al prodotto interno lordo, agli investimenti fissi lordi e al tasso di disoccupazione, rivelatisi variabili altamente predittive e sulle quali c’è disponibilità di previsioni temporali.

Il risultato del processo di stima è presentato in Tavola 2: per il totale dei clienti in BDCR differenziati per classe di Score Comportamentale di appartenenza sono riportati i tassi di default cumulati stimati per ciascuna classe di score sul periodo 2018-2029.

Da un punto di vista di utilizzo, le stime realizzate sono applicate a ciascun contratto in funzione della durata residua dello stesso: quindi se un contratto ad esempio ha durata residua di 2 anni si applicano le stime dei primi due anni relative alla classe di score di appartenenza del cliente. Sono quindi delle stime che vengono applicate dal momento di osservazione in poi.

In termini di implementazione in ambito IFRS9 le società che usufruiscono del Bureau Score Comportamentale possono utilizzare le stime qui presentate di PD a lungo termine su tutto il portafoglio clienti, visto che a ciascun cliente è assegnato lo score, o su una parte di portafoglio non coperto da rating già disponibili mutuati dalla banca capogruppo ad esempio, oppure come benchmark di mercato con il quale confrontarsi e misurarsi.

Luciano Bruccola, Conectens. Proprietà riservata (2018)